GYIK

A

Átutalások

Mi lesz a napközbeni átutalások ára?

A mindenkori Hirdetményben meghatározott összeget számolja fel

a bank. A napközbeni utalások bevezetése miatt plusz költséget

nem számol fel a Bank.

Hogyan lehet nyomon követni, hogy mikor kerül jóváírásra az

átutalt összeg?

Amennyiben átutalását valamelyik elektronikus csatornánkon

adja meg (telefonon ügyintéző segítségével, NetBankban),

rendszereink (ügyintézőink) tájékoztatást adnak arról, hogy

várhatólag mikor érkezik meg az Ön bankjának központi

számlájára az összeg. Ezután rövidesen az Ön számláján a

számlavezető bankja jóváírja az összeget.

Lesz-e változás az elektronikus átutalási megbízások

benyújtási rendjében?

Az ügyfelek továbbra is folyamatosan (nonstop: 7*24 órában)

nyújthatják be az elektronikus átutalási megbízásokat. A

benyújtás napján történő (aznapi) teljesítésre 2012. július

1-jétől lehetőség lesz, feltéve, ha az ügyfél a megbízást a

végső benyújtási határidő előtt nyújtja be, és a megbízás

megfelel a befogadhatósági követelményeknek.

Mi történik az ügyfél által fedezethiányosan benyújtott

tételekkel?

A fedezethiány miatt nem teljesíthető átutalási megbízásokat a

Bank visszautasítja.

Mit jelent a „4 órás” szabály a kedvezményezett ügyfél

szempontjából?

A kedvezményezett a korábbinál sokkal gyorsabban juthat a

pénzéhez. Az MNB rendeletének rendelkezése garantálja, hogy a

„4 órás szabály” szerint a kedvezményezett pénzforgalmi

szolgáltatójához megérkezett pénz – az információtechnológiai

feldolgozást követően - haladéktalanul a kedvezményezett

rendelkezésére álljon. Amennyiben a kedvezményezett ügyfél

pénzforgalmi szolgáltatója nem közvetlenül csatlakozik a

Bankközi Klíring Rendszerhez (néhány takarékszövetkezet,

hitelszövetkezet esetén), akkor ez az időtartam hosszabb is

lehet.

Mikor tekinthető az átutalási megbízás a pénzforgalmi

szolgáltató által befogadottnak?

Abban az esetben, ha az valamennyi formai szabálynak megfelel,

és a pénzügyi fedezet is rendelkezésre áll. A pénzforgalmi

szolgáltató az átutalási megbízást akkor fogadja be, ha az

átutalási megbízás a teljesítéshez szükséges valamennyi adatot

tartalmazza, és a megbízás a fizetési számla felett

rendelkezni jogosult személytől (személyektől) származik,

valamint, ha a pénzügyi fedezet rendelkezésre áll. Ha a

pénzforgalmi szolgáltató nyitvatartási idején kívül érkezik az

elektronikus megbízás, nem akkortól számítódik a 4 óra, amikor

a fizető fél (átutaló) a megbízást benyújtotta, hanem a

következő banki munkanapon, azon kora reggeli időponttól,

amikor a pénzforgalmi szolgáltató megvizsgálta a fedezet

rendelkezésére állását, és azt a fedezet elkülönítésével

kivonta az ügyfél rendelkezése alól.

Mit jelent a „4 órás szabály”?

A 4 órás szabály a pénzforgalmi szolgáltatatókra nézve

kötelező, és az azok közötti teljesítés maximális idejét

jelenti. Azon pénzforgalmi szolgáltatók esetében, melyek a

fizetési megbízást elszámoló belföldi fizetési rendszerhez

közvetett módon csatlakoznak, a teljesítési határidő: 6 óra.

Az MNB rendelete szerinti úgynevezett „4 órás szabály”-nak

megfelelően, a fizető fél (átutaló) pénzforgalmi

szolgáltatójának 2012. július 1-jétől azt kell biztosítania,

hogy az ügyfelei által elektronikus úton indított belföldi

forint átutalás a befogadástól számított 4 órán belül eljusson

a kedvezményezett ügyfél pénzforgalmi szolgáltatójához. A 4

óra tehát a kedvezményezett ügyfél pénzforgalmi

szolgáltatójához érkező átutalások fentiek szerinti

teljesítésének maximális idejét jelenti, az átlagos átutalási

idő (alapesetben) várhatóan ennél kevesebb lesz. A

kedvezményezett pénzforgalmi szolgáltatójának (pl. bankjának)

a kedvezményezett fizetési számláján "haladéktalanul" kell

jóváírni az összeget – ennek az időigénye azonban már kívül

esik az indító pénzforgalmi szolgáltató felelősségi körén.

A belföldi deviza átutalásokra is vonatkozik az új „4 órás

szabály”?

Nem, csak a belföldi forint átutalásokra.

Az összes elektronikus átutalási megbízás napközben fog

teljesülni?

Igen, amennyiben a benyújtási határidőn belül nyújtják be, a

szükséges fedezet és a teljesítéshez szükséges valamennyi adat

rendelkezésre áll. A Hirdetményben közzétett aznapi

teljesítésre a meghatározott határidő után beadott megbízások

másnap reggel teljesülnek.

Mi számít elektronikus benyújtásnak?

Az interneten, az elektronikus banki rendszeren benyújtott

megbízás vagy telefonon megadott rendelkezés számít

elektronikus benyújtásnak. (A faxon benyújtott megbízás

viszont papíralapú megbízásnak minősül.)

Milyen ügylettípusokra terjed ki a napközbeni

elszámolás?

Az elektronikusan benyújtott, pénznemek közötti átváltást

(konverziót) nem igénylő belföldi forint átutalásra terjed ki,

amelyeknél mind a fizető fél (átutaló), mind a kedvezményezett

(címzett) pénzforgalmi szolgáltatója Magyarországon nyújt

pénzforgalmi szolgáltatást. Ezen túlmenően minden pénzforgalmi

szolgáltató maga dönti el, hogy egyes, nem elektronikusan

benyújtott átutalási megbízásokra is kiterjeszti-e a

napközbeni átutalás lehetőségét.

Milyen előnyöket kínál a napközbeni átutalás bevezetése az

ügyfeleknek?

Jelentősen felgyorsulnak a belföldi forint átutalások.

Mit jelent a napközbeni átutalás bevezetése? Miért volt

szükség a napközbeni átutalás bevezetésére?

Egy munkanappal rövidebb lesz a belföldi forint átutalás

teljesítési ideje, ami jelentős előnyöket nyújt az

ügyfeleknek. Két pénzforgalmi szolgáltató ügyfelei közötti

átutalás jelenleg csak a következő munkanapon érkezik meg a

kedvezményezetthez, ha a banki benyújtási határidőn belül

kezdeményezik az átutalást. 2012. július 1-jétől az

elektronikus úton (interneten, elektronikus banki rendszeren

vagy telefonon keresztül, de nem faxon) az aznapi teljesítésre

meghirdetett benyújtási határidőn belül benyújtott belföldi

forint átutalási megbízás még aznap teljesül. Azaz: a

megszokotthoz képest egy munkanappal rövidebb lesz a belföldi

forint átutalás teljesítési ideje.

- Átutaló (fizető fél): az a fél, aki (vagy amely) az átutalást indítja, vagy akinek terhére elszámolják az átutalást; jogi értelmezésben: az a jogalany, aki a fizetési számla tulajdonosaként a fizetési számlájáról fizetési megbízást indít.

- Átutalás: a fizető fél rendelkezése alapján végzett olyan pénzforgalmi szolgáltatás, amelynek során a fizető fél fizetési számláját a kedvezményezett javára megterhelik.

- Benyújtás határideje: A tárgynapi (vagyis aznapi) teljesítésre meghatározott időszak záró időpontja.

- Címzett (kedvezményezett): az a fél, aki (vagy amely) a pénzt kapja, köznapi szóval: címzett; jogi értelmezésben: az a jogalany, aki a kedvezményezett számla tulajdonosa.

- Elszámolásforgalom: a pénzforgalmi szolgáltatók (bankok, takarékszövetkezetek, hitelszövetkezetek), az MNB, valamint más, a fizetési rendszerben részvételre jogosult szervezetek közötti saját, és az ügyfelek megbízásából származó fizetési megbízások forgalmának lebonyolítása; a résztvevők közötti követelések és tartozások megállapítása.

- Fizetési megbízás: a fizető félnek vagy a kedvezményezettnek a saját pénzforgalmi szolgáltatója részére fizetési művelet teljesítésére adott megbízása.

- Fizetési művelet: a fizető fél, a kedvezményezett által kezdeményezett megbízás - valamely fizetési mód szerinti - lebonyolítása, függetlenül a fizető fél és a kedvezményezett közötti jogviszonytól.

- Fizetési számla: fizetési műveletek teljesítésére szolgáló, a pénzforgalmi szolgáltató ügyfele nevére megnyitott számla, ideértve a hitelkártyaszámlát is.

- Fizető fél (átutaló): az a fél, aki (vagy amely) az átutalást indítja, vagy akinek (vagy amelynek) terhére elszámolják az átutalást

- Kedvezményezett (címzett): az a fél, aki (vagy amely) a pénzt kapja, köznapi szóval: címzett; jogi értelmezésben: az a jogalany, aki (vagy amely) a fizetési művelet tárgyát képező pénz jogosultja.

- Munkanap: az a nap, amelyen az ügyfél pénzforgalmi szolgáltatója fizetési művelet teljesítése céljából nyitva tart.

- Munkanap záró időpontja: olyan, a pénzforgalmi szolgáltató által meghatározott időpont, ameddig az adott fizetési megbízást átveszi.

- Papíralapú fizetési megbízás: olyan írásban adott fizetési megbízás, amelyet nem elektronikus úton írtak alá.

- Pénzforgalmi szolgáltató: az a hitelintézet, elektronikus pénzt kibocsátó intézmény, Posta Elszámoló Központot működtető intézmény, pénzforgalmi intézmény, MNB és kincstár, amely pénzforgalmi szolgáltatási tevékenységet végez.

- SEPA (Single Euro Payment Area, Egységes eurofizetési övezet, vagy más helyesírással Egységes Euró Fizetési Övezet): ahol a gazdasági élet szereplői tartózkodási helytől függetlenül, országhatáron kívül vagy belül, azonos feltételekkel (díjak, teljesítési idők, jogi keretek tekintetében) ugyanolyan egyszerűen és olcsón tudják az euró fizetési műveleteiket végrehajtani, ahogy ezt jelenleg saját országukban is teszik. A SEPA célkitűzéseihez az Európai Unió 27 tagállama, valamint Izland, Liechtenstein, Monaco, Norvégia és Svájc csatlakoztak.

- Sorbaállítás: a pénzforgalmi szolgáltató által vezetett fizetési számlára érkező fizetési megbízás fedezethiány miatt történő nem teljesítése (függőben tartása) és várakozási sorba helyezése a jövőbeni teljesítés céljából, ide nem értve azt az esetet, amikor a fizető fél az ütemezett fizetések céljából, a beérkezett fizetési műveletek tervszerű teljesítése érdekében sorba helyezésről állapodik meg a pénzforgalmi szolgáltatóval.

- Terhelési nap: az a nap, amikor a pénzforgalmi szolgáltató az általa a fizető fél részére vezetett fizetési számlán nyilvántartott követelést a fizetési megbízás szerinti összeggel csökkenti.

- Ügyfél: a fizető fél és a kedvezményezett.

- Vissza műveletek: a nem vagy nem megfelelően végrehajtható fizetés műveletek, visszahívás, visszavonás, visszautalás.

Kinek a számlájára lehet átutalást kérni?

Saját vagy házastárs bankszámlájára.

B

Biztonság

Interneten keresztül hogyan használhatom biztonságosan a

hitelkártyámat?

Kérjük olvassa el az erről szóló tájékoztatónkat:

Interneten keresztüli biztonságos bankkártya használat

E

Egyérintéses fizetés

Hogyan működik az Egyérintéses fizetés?

- Tartsa kártyáját a terminál egyérintéses szimbólummal jelzett részéhez.

- Sípszó és felvillanó lámpa jelzi, ha a kártya elfogadásra került és a tranzakció megtörtént.

- Már készen is van.

Belföldön a 15 000 Ft-ot meg nem haladó egyérintéses fizetései többségénél nem szükséges PIN kódot megadnia és bizonylatot sem kap aláírásra.

Időnként 15 000 Ft-os vagy az alatti alatti egyérintéses fizetéseinél is meg kell adnia PIN kódját a vásárlás jóváhagyásához. Ez akkor fordul elő, ha a kártyával előtte 5 egymást követő alkalommal végeztek PIN kód nélküli tranzakciót vagy az egymást követő PIN kód nélküli vásárlások összértéke eléri a 48 000 Ft-ot (150 eurót), függetlenül azok számától.

Mit jelent az Egyérintéses fizetés?

Egyszerű és villámgyors vásárlási mód. Az Egyérintéses

fizetést lehetővé tévő elfogadóhelyeken a kártyát nem kell

átadnia az eladónak, elegendő néhány centiméterre közelíteni a

terminálhoz.

Belföldön a 15 000 Ft-ot meg nem haladó egyérintéses fizetései

többségénél nem szükséges PIN kódot megadnia és bizonylatot

sem kap aláírásra.

Időnként 15 000 Ft-os vagy az alatti egyérintéses fizetéseinél

is meg kell adnia PIN kódját a vásárlás jóváhagyásához. Ez

akkor fordul elő, ha a kártyával előtte 5 egymást követő

alkalommal végeztek PIN kód nélküli tranzakciót vagy az

egymást követő PIN kód nélküli vásárlások összértéke eléri a

48 000 Ft-ot (150 eurót), függetlenül azok számától.

F

Fizetési kérelem

Mit jelent a fizetési kérelem?

A fizetési kérelem egy elektronikus üzenet, melyben a kérelem

küldője egy meghatározott összeg átutalását kéri a címzettől a

saját maga részére. A fizetési kérelem alapján azonnali

átutalás teljesítésére akkor kerül sor, ha a címzett (fizető

fél) jóváhagyja a fizetési kérelmet. Bankunk a Cetelem

NetBankon keresztül a nap 24 órájában folyamatosan biztosítja

a fizetési kérelmek fogadását a hitelkártya számlán. Részletes

információért kérjük olvassa el tájékoztatónkat:

www.cetelem.hu/Fizetesi-kerelem

H

Hitelkártya

A hitelt mennyi ideig kell törleszteni?

A hitelkártyaszámlán fennálló tartozásnak nincsen futamideje.

Hitelkártyaszámláján lévő tartozását legalább a minimum havi

összeggel kell törleszteni addig, amíg a kamatokkal és

költségekkel növelt teljes hitelösszeget vissza nem fizette.

Újabb költéseivel a fennálló tartozása, illetve azok

kamattartalma is növekszik, így ez meghosszabbítja a

törlesztési időt. Befizetéseinek egy részével újra tölti

hitelkeretét, melyet aztán ismételten felhasználhat. Fennálló

tartozásáról minden hónapban számlaegyenleg értesítőben

tájékoztatjuk.

Alá kell írni a Cetelem hitelkártyát?

Igen, mert csak akkor érvényes, ha a hátoldalán a

kártyabirtokos aláírása szerepel.

Hány darab hitelkártyám lehet?

Bankunk egy ügyfélnek egyféle típusú kártyából csak 1 darabot

bocsát ki.

Hogyan alakíthatok át egy hitelkártyás vásárlást

áruhitellé?

Hogyan kell értelmezni a hitelkártya

számlakivonatot?

Hitelkártya számlakivonat áruhitel szolgáltatás nélkül:

Hitelkártya Számlakivonat segédlet

Hitelkártya számlakivonat áruhitel szolgáltatással:

Áruhitel Hitelkártyával Számlakivonat segédlet

Hogyan lehetséges a hitelkeret emelés, és milyen összeg

igényelhető?

Lehetősége van díjmentesen hitelkeret-emelést kérni telefonon

a (06 1) 458-6070-es számon, interneten a Cetelem NetBankban

vagy SMS szolgáltatáson keresztül. Ön tetszőleges összegű

hitelkeret-emelést kérhet úgy, hogy a maximálisan

engedélyezett hitelkeret összege Cetelem MasterCard

hitelkártyák esetében 1.000.000 Ft. A hitelkeret-emeléshez a

Bank engedélye szükséges.

Hol vásárolhatok a Cetelem MasterCard

hitelkártyával?

Valamennyi MasterCard elfogadóhelyen világszerte, több ezer

Cetelem partner üzletben és az interneten.

Hol vehetek fel ATM-ből készpénzt?

Cetelem hitelkártyával valamennyi MasterCard logóval ellátott

ATM-ből tud készpénzt felvenni külföldön és belföldön.

Külföldön érvényes a Cetelem hitelkártya?

A Cetelem hitelkártyák belföldön és külföldön is

használhatóak.

Hogyan és mikor lehet a Cetelem hitelkártyát

aktiválni?

Telefonon a (06 1) 458-6070-es telefonszámon a hét bármely

napján 8:30 és 17:00 óra között. Ha nem legelső hitelkártyáját

szeretné aktiválni, hanem lejárt a hitelkártyáját újítja meg,

akkor azt a

Cetelem NetBankon keresztül is megteheti.

Hol igényelhetek hitelkártyát?

Az igénylést az alábbi módokon lehet megtenni:

- Honlapunkon online módon itt: Cetelem Hitelkártya igénylése

- Telefonon a (06 1) 458-6070-es számon az 1-es menüpont választásával.

- Azokban az üzletekben, ahol Cetelem áruhitel ügyintézés van.

Mit jelent az áruhitel szolgáltatás Cetelem hitelkártyával?

Mit tegyek, ha hitelkártyámat ellopták, elvesztettem vagy a

hitelkártyámmal történő visszaélés gyanúja merült fel?

Hitelkártya ellopása, elvesztése, valamint hitelkártyájával

történő visszaélés gyanúja esetén hívja a (06 1) 458-6070-es

telefonszámot a hét bármely napján, 0−24 óráig.

J

Joker részletfizetés

Milyen összegig vehetem igénybe a szolgáltatást?

A Cetelem Joker részletfizetés igénybe vétele a rendelkezésre

álló hitelkerete erejéig történhet. Igény esetén keretemelést

kérhet munkatársainktól a (06 1) 458-6070-es telefonszámon,

vagy NetBankunkban is

Hogyan igényelhetem a Joker részletfizetést?

A Cetelem NetBank fiókjában bármely 20.000 Ft feletti Cetelem

hitelkártyás vásárlását követően 24 órán belül.

Milyen hitelkártyával érhető el Cetelem Joker

részletfizetés?

A Cetelem Joker részletfizetés szolgáltatás 2010. szeptember

30. után aláírt hitelkártyaszerződés alapján kibocsátott

Cetelem hitelkártyával vehető igénybe.

K

Kamat

Változik-e bármi a fizetési számla kamat elszámolásának

szempontjából?

A Bank a hitelkártya számla záróegyenlege alapján számítja fel

kamatot.

Kamatmentes periódus

Mi a kamatmentes periódus?

Részletes információt az alábbi oldalon talál:

Kamatmentes vásárlás

L

Letiltás

Hogyan tilthatom le hitelkártyámat?

Hívja a (06 1) 458 6070-es telefonszámot a hét bármely napján,

0−24 óráig.

P

Partner üzletek

Hol találom meg a Cetelem partner üzleteket?

Ha honlapunkon rákattint a

Segédletek / Boltkereső

menüpontra, akkor megtalálja az összes Magyarország területén

lévő üzletet és azok címét is.

PIN-kód

Mi a PIN-kód?

4 jegyű titkos azonosító kód, melynek megadásával engedélyezi

vásárlásait, illetve készpénzfelvételkor is ezt kell megadnia

az ATM-nél (bankjegykiadó automatánál). Chipkártyával a PIN

kódot nemcsak készpénzfelvételkor, hanem vásárláskor is

szükséges megadnia (amennyiben a kártyaelfogadó terminál

beállításai engedik), az elfogadórendszer így azonosítja, hogy

a kártyát jogos birtokosa használja. Bizonyos esetekben a

terminál nem kéri a PIN kód megadását, ezekben az esetekben a

vásárlásról bizonylat készül, és azt szükséges aláírnia.

Mi történik, ha elveszett a PIN boríték? Hogyan tudom

pótolni azt?

A PIN pótlását írásban, vagy telefonon kell kérni bankunktól.

Mi történik, ha megsérült a PIN boríték?

Ebben az esetben le kell tiltani hitelkártyáját a (06 1)

458-6070-es számon. Így új hitelkártyát és új PIN kódot fog

kapni.

T

Társkártya

A társam is igényelhet hitelkártyát?

Hitelkártyájához a házas- illetve élettárs részére is

igényelhető hitelkártya, melyet pozitív hitelbírálat esetén

tudunk kibocsátani. A főkártya- és társkártyabirtokos egyazon

hitelkeretet használják.

Mikor jár le a társkártya?

A társkártya lejárata független a főkártya lejárati idejétől,

valamennyi Cetelem társkártya a kibocsátástól számított három

évig érvényes. A kártya érvényessége a társkártya előlapján

megtalálható.

Mikor igényelhetek társkártyát?

Társkártya igénylésére lehetőség van közvetlenül a főkártya

igénylésekor, vagy a későbbiekben bármikor.

A

Árfolyamkockázat elleni védelem

Mi az az árfolyamkockázat elleni védelem?

A törlesztőrészletek változatlanságát a törlesztés első hat

hónapjára biztosítjuk, így tudni fogja, hogy mekkora

törlesztőrészlet megfizetésére köteles. Az első hat hónapot

követően a törlesztőrészlet mértéke újra megállapításra, és

további hat hónapos időszakra ismételten rögzítésre kerül. Az

egymást követő hat hónapos időszakok törlesztőrészletei között

az eltérés maximum 5% lehet, azaz törlesztőrészlete maximum

5%-kal növekedhet. (A kamat és árfolyam változásától függően a

futamidő változhat!)

Adatváltozás

Mit kell tennem, ha adataimban változás történt?

Személyi adataiban történt változásokat (pl. lakcímváltozás,

névváltozás) minden esetben ajánlott levélben jelezze

ügyfélszolgálatunk felé. Kérjük, hogy a változás bejelentése

mellé csatolja a változást igazoló okmányok fénymásolatát is.

Címünk: Magyar Cetelem Bank Zrt. 1062 Budapest, Teréz körút

55-57.

D

Devizahitel, deviza alapú hitel

Mi a különbség a devizahitel és a deviza alapú hitel

között?

A deviza hitel forinttól eltérő pénznemben folyósított és

törlesztett hitel. A deviza alapú hitel a devizában

nyilvántartott, de forintban folyósított és törlesztett hitel.

Devizakockázat

Mi az a devizakockázat?

Deviza alapú hitel esetében a hitel törlesztése forintban

történik, a felvett kölcsönösszeget azonban devizában tartjuk

nyílván. Deviza alapú hitel esetében a havi törlesztőrészlet

mértéke általában alacsonyabb a forint alapú kölcsönökénél,

azonban mértéke nem állandó. A havi törlesztőrészlet a

választott deviza árfolyamától függően változik, így az

kockázatot rejt magában, hiszen az árfolyam változását és a

változás mértékét előre nem lehet kiszámítani. A forint

erősödése a törlesztőrészletek csökkenését, a forint

leértékelődése pedig a törlesztőrészletek növekedését vonja

maga után. A deviza alap a szerződés előtörlesztése esetén is

fontos szerepet játszik. A szerződés előrehozott lezárásakor,

vagy nagyobb összeg előtörlesztésekor a devizában

nyilvántartott tőketartozásnak az aktuális devizaárfolyamon

forintra átszámított ellenértékét kell megfizetni.

H

Hitelfedezeti biztosítás

Kötelező-e a hitelfedezeti biztosítás?

Személyi kölcsön igénylése esetén a hitelfedezeti biztosítás

nem kötelező. A hitelfedezeti biztosítás egy plusz

szolgáltatás, mely bizonyos esetekben mentesítheti Önt a

törlesztőrészlete megfizetése alól. Részletes információkat

biztosítási tájékoztatónkban talál.

Hitelfedezeti biztosítási terméktájékoztató és

feltételek

Mi történik akkor, ha valaki nem tud tovább

törleszteni?

Előfordulhat, hogy olyan váratlan esemény – baleset, munkahely

elvesztése – éri, ami miatt nem tudja tovább törleszteni

hitele hátralévő részleteit. Amennyiben Ön rendelkezik

hitelfedezeti biztosítással, lehetőségeiről tájékozódjék a

biztosítási tájékoztatóból, és vegye fel a kapcsolatot a

biztosítóval. Amennyiben nem rendelkezik hitelfedezeti

biztosítással, hívja Bankunkat és munkatársaink segítenek

megoldást találni. Telefonszámunk: (06-1) 458-6070

Hitelfedezeti biztosítási terméktájékoztató és

feltételek

I

Igénylés

- Interneten: a www.cetelem.hu oldalon

- Telefonon: (06-1) 458-6070-es telefonszámon

Milyen dokumentumokra van szükség az igényléshez?

Az igényléshez szükséges dokumentumok listája a mindenkor

hatályos

hirdetményekben található.

Milyen feltételeknek kell megfelelni az

igényléshez?

Az alapfeltételekről tájékozódjon a mindenkor hatályos

hirdetményekből.

Milyen pénznemben igényelhetek személyi kölcsönt?

Bankunknál forint alapú személyi kölcsönt igényelhet.

K

KHR

T

Törlesztés, THM

Milyen módon lehet fizetni a havi

törlesztőrészleteket?

Bankunknál terméktől és konstrukciótól függően az alábbi

törlesztési módok lehetségesek:

-

Csoportos beszedési megbízás

Felhatalmazás csoportos beszedési megbízásra - Postai csekk

- Átutalás saját folyószámláról

Pontosan milyen költséget tartalmaz és melyeket nem a

THM?

A THM tartalmazza a fogyasztó által a hitelszerződés kapcsán

fizetendő összes díjat (ideértve a kamatot, díjat, jutalékot,

költséget és adót), valamint a hitelhez kapcsolódó járulékos

szolgáltatások költségeit, ha a hitelező a szolgáltatás

igénybevételét a hitelszerződés megkötéséhez előírja.

Nem tartalmazza:

- a késedelmi kamatot,

- a hitel futamidejének meghosszabbítási (prolongálás) költségeit,

- az egyéb olyan fizetési kötelezettségeket, amely a szerződésben vállalt kötelezettség nem teljesítésből származik,

- a közjegyzői díjat,

- kapcsolt hitelszerződés esetén a fogyasztó által a termékek és szolgáltatások megvételéért fizetett díjat, a számlavezetés és a készpénz-helyettesítő fizetési eszköz használatának költségeit és a fizetési műveletekkel kapcsolatos egyéb költségeket, ha a számla fenntartását a hitelező nem írja elő az adott hitelszerződéshez és költségeit a fogyasztóval kötött szerződésben egyértelműen és külön feltüntették.

Hogyan tudom hitelemet előtörleszteni vagy

végtörleszteni?

Tájékoztatjuk, hogy előtörlesztési, vagy végtörlesztési

igényét benyújthatja Bankunk felé írásban

ONLINE ÜGYFÉLSZOLGÁLATUNKON

vagy telefonon a 06 1 458-6070-es ügyfélszolgálati

telefonszámunkon. Az előtörlesztéshez szükséges információkat

telefonon azonnal, írásban pedig 5 munkanapon belül tudjuk

Önnek megadni.

ÁRUVÁSÁRLÁSI HITEL, SZEMÉLYI KÖLCSÖN, ADÓSSÁGRENDEZŐ HITEL

ÉS MINŐSÍTETT FOGYASZTÓBARÁT SZEMÉLYI HITEL

esetén a fizetési határidő mindig a hónap utolsó napja. A

tartozás összegét a hiteléhez tartozó egyedi számlaszámára

tudja átutalással rendezni. A számlaszámot megtalálja

Netbankjában (Hiteleim menüpont alatt, törlesztési számlaszám

megnevezéssel) vagy postai csekkjein (befizető azonosító).

Bővebben az előtörlesztésről/végtörlesztésről

E

Előtörlesztés

Hogyan lehet a hitelt

előtörleszteni/végtörleszteni?

Tájékoztatjuk, hogy előtörlesztési, vagy végtörlesztési

igényét benyújthatja Bankunk felé írásban

ONLINE ÜGYFÉLSZOLGÁLATUNKON

vagy telefonon a 06 1 458-6070-es ügyfélszolgálati

telefonszámunkon. Az előtörlesztéshez szükséges információkat

telefonon azonnal, írásban pedig 5 munkanapon belül tudjuk

Önnek megadni.

ÁRUVÁSÁRLÁSI HITEL, SZEMÉLYI KÖLCSÖN, ADÓSSÁGRENDEZŐ HITEL

ÉS MINŐSÍTETT FOGYASZTÓBARÁT SZEMÉLYI HITEL

esetén a fizetési határidő mindig a hónap utolsó napja. A

tartozás összegét a hiteléhez tartozó egyedi számlaszámára

tudja átutalással rendezni. A számlaszámot megtalálja

Netbankjában (Hiteleim menüpont alatt, törlesztési számlaszám

megnevezéssel) vagy postai csekkjein (befizető azonosító).

Bővebben az előtörlesztésről/végtörlesztésről

Elvesztett csekk

Mit kell tennem, ha elveszítettem a csekkeket?

Ha a kiküldött csekkeket elveszítette, kérjük jelezze felénk

telefonon vagy írásban. Bankunk újból kiküldi Önnek a kért

csekkeket.

F

Fizetési nehézségek

Mit tegyek, ha fizetési nehézségeim akadnak?

Tájékoztató fizetési nehézségek esetére

K

Költözés

Hol kell jeleznem, ha elköltöztem?

A lakcímváltozást, vagy minden személyi adataiban történő

változást be kell jelentenie a Banknak. A bejelentés történhet

telefonon vagy írásban, viszont az igazoló okmányok

fénymásolatát feltétlenül küldje el ajánlott levélben, amit

csatolni fogunk a hiteldossziéjához.

U

Újabb hitel igénylése

Ha van már egy futó hitelem, igényelhetek-e újabb

hitelt?

Igen, igényelhet újabb hitelt. Az újabb hitel engedélyezését

minden esetben hitelbírálat előzi meg.

V

Visszafizetés

Hogyan történik a hitel visszafizetése?

A törlesztőrészlet megfizetése minden hónap 7. napjáig

esedékes. A havi törlesztő részlet tartalmazza az időarányos

kamatot is. A kölcsönszerződés aláírásakor Ön választhatja

meg, hogy milyen módon szeretné az esedékes

törlesztőrészleteket megfizetni. Ha csekken szeretne fizetni,

postán elküldjük Önnek minden hónapban a Számlaegyenleg

értesítőjével együtt az előre kitöltött postai csekket, mely

az esedékes törlesztőrészletet tartalmazza. Ha csoportos

beszedési megbízással szeretne fizetni, a hitelszerződés

aláírását követően felhatalmazást kell adnia Bankunknak, hogy

folyószámlájáról az esedékes törlesztőrészleteket

leemelhessük.

A

Általános

Mennyibe kerül a NetBank szolgáltatás?

A NetBank szolgáltatás igénylése és használata díjmentes.

Azonban egyes folyamatok után, mint például az átutalás, plusz

költséget számolunk fel. Az átutalás alapköltsége 320 Ft vagy

az átutalandó összeg 1%-a, ha az meghaladja a 320 Ft-ot.

Hogyan igényelhető a NetBank szolgáltatás?

Ha már meglévő aktív szolgáltatással rendelkező ügyfelünk,

akkor nincs más dolga, mint regisztrálni NetBankunkba:

ügyfél-azonosító, kártyaszám vagy hitelügylet azonosító

alapján. A regisztráció után beléphet és élvezheti a Cetelem

NetBank nyújtotta előnyöket.

Mire használható a NetBank?

A Cetelem NetBank felületén az alábbi szolgáltatások érhetőek

el:

- Információk meglévő hiteleiről és hitelkártyájáról

- Személyi kölcsön és Mindig kéznél kölcsön kalkuláció és igénylés

- Hitelkártya igénylése és aktiválása

- Hitelkártya elektronikus kivonat igénylése, megtekintése

- Hitelkártya terhére történő átutalás

- Hitelkártya törlesztési módjának megváltoztatása

- SMS értesítések ki- és bekapcsolása

- Személyes adatok megtekintése és módosítása

- Átutalási bankszámlaszámok hozzáadása, módosítása

Szükséges-e külön program a NetBank használatához?

A NetBank használatához web böngésző szükséges, nem igényli

külön alkalmazás telepítését.

Van-e lehetőség személyes ügyintézésre a NetBank használata

mellett?

Ügyfélszolgálatunkat hétfőn 8:00 - 20:00 óra között, keddtől

péntekig 8:30 - 17:00 óra között hívhatja a (06 1) 458-6070-es

telefonszámon, ha segítségre van szüksége.

Van-e időbeli korlátja a NetBank elérésének?

Nincs, a szolgáltatást a nap 24 órájában elérheti az

Interneten keresztül.

Mi a teendő, ha megváltozik a mobiltelefonszámom?

Mobiltelefonszámát a NetBankban igazoló dokumentum

feltöltésével tudja módosítani.

NetBankkal kapcsolatos kérdésekben mikor elérhető az

ügyfélszolgálat?

Kérdését bármikor felteheti weboldalunkon:

www.cetelem.hu/kapcsolat, vagy hívja ügyfélszolgálatunkat munkanapokon 8:30 és 17:00

között.

Melyek azok a böngészők, amelyekkel működik a

NetBank?

A Cetelem NetBank a következő böngészőverziókkal működik

megfelelően:

- Internet Explorer 10+

- Mozilla Firefox 22+

- Google Chrome 27+

- Opera 12+

- Safari 4+

- Android Browser Android 2.3+

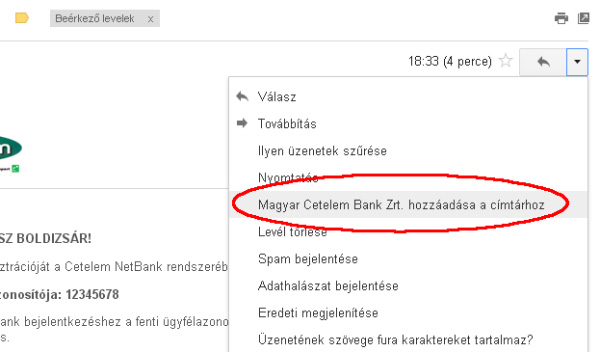

Gmail fiókomba nem érkeznek meg az emailek

Előfordulhat, hogy a NetBank rendszerből küldött levelek

bizonyos esetekben a Spam/Levélszemét mappába kerülnek. Annak

érdekében, hogy később megfelelően kapja meg leveleinket,

kérjük végezze el a következő lépéseket:

- A Spam/Levélszemét mappában nyissa meg levelünket, majd kattintson a Nem spam gombra.

- Ezután nyissa meg a Beérkező levelek mappába átkerült levelet, majd vegye fel a Címtárba a Magyar Cetelem Bank Zrt. e-mail címét (lásd képillusztráció).

Átutalás

Mennyi az átutalás átfutási ideje?

| Utalási időintervallum |

Összeg jóváírása számlavezető bankjánál

(Várható időpontja) |

||

|---|---|---|---|

| Banki munkanap | 8:00 – 10:00 | 11:30 | |

| 10:00 – 12:00 | 13:30 | ||

| 12:00 – 14:00 | 15:30 | ||

| 14:00 – 08:00 | Következő banki munkanap 9:30 | ||

| Nem banki munkanap | Egész nap | Következő banki munkanap 9:30 | |

Van lehetőségem egy elindított folyamat, pl.: az utalás

visszavonására?

Igen, az ügyfélszolgálaton keresztül, lehetősége van a nem

kívánt ügyletét visszavonni. Ha 14:00 óra után történt az

utalás, akkor az ügyfélszolgálaton keresztül, másnap reggel

8-ig visszavonhatja azt. Azonban, ha az utalása 14:00 óra

előtti, akkor az előző kérdésben feltűntetett táblázatból

tájékozódhat, hogy utalását visszavonhatjuk-e (2 óránként

teljesülnek az utalások: 10:00, 12:00, 14:00).

Mikor kerül levonásra az átutalt összeg?

Minden banki munkanapon 8-14 óráig azonnal levonásra kerül az

összeg, banki munkanapon 14 óra után, 8 óra előtt illetve nem

banki munkanapon a következő banki munkanapon reggel 8-kor

vonja le a bank az átutalt összeget.

B

Bejelentkezés/jelszó

Hogyan lehet jelszót változtatni?

A NetBankba történő belépés után, az ,,Adataim” menü ponton

belül lehetséges a jelszó megváltoztatása.

Miért került zárolásra a NetBank?

NetBankja biztonsági okokból zárolásra kerülhet. Jelszavát 24

órán belül maximum ötször ronthatja el, ezután a NetBankját

zároljuk. A zárolást telefonos ügyfélszolgálatunkon a

(061) 458-6070-es telefonszámon tudja

feloldani, a megfelelő azonosítást követően.

Hogyan lehet bejelentkezni a NetBankba?

A

www.cetelem.hu

oldal tetején lévő NetBank ikonra kattintva érhető el a

NetBank. A regisztrációt követően az

ügyfélazonosítót, majd a regisztráció során

megadott jelszót és a bankunknál regisztrált

mobiltelefonszámára SMS-ben elküldött

biztonsági kódot kell megadnia a belépéshez.

Milyen jelszót érdemes választani?

A jelszónak minimum 8 karakter hosszúságúnak kell lennie,

legalább 1 nagybetűt valamint legalább 2 számjegyet is

tartalmaznia kell. Jelszava nem tartalmazhat ékezetes betűket

(á, é, í, ó, ö, ő, ü, ű) és szóközt, viszont speciális

karaktereket igen: ~ ! @ # $ % ^ * ( ) _ - + = { } [ ] \ | : ;

" ' , . ? / . Törekedjen a nagyobb biztonság érdekében arra,

hogy jelszava ne legyen könnyen kitalálható!

Mi a teendő, ha elfelejtette a jelszavát?

A NetBank belépési oldalán található az „Elfelejtett jelszó”

link, erre kattintva tudja személyes adatainak megadása után

az új jelszavát rögzíteni.

Mi történik, ha az SMS-ben kapott kód érvényessége

lejár?

A NetBankban történő tevékenységek végrehajtásához mobil

aláírás szükséges. A fokozott biztonság érdekében, az SMS-ben

küldött kód 5 percig érvényes a megadott folyamat

elvégzéséhez. A lejárati idő letelte után a kód érvénytelen,

ilyenkor végezze el újra a szükséges tevékenységet és

figyeljen a kód lejárati idejére.

- Ismételje meg a meghiúsult tevékenységet.

- SMS-ben megérkezik az új kód.

- A kód újra 5 percig érvényes.

Biztonság

Miért lépteti ki a NetBank egy bizonyos idő után?

Az Ön pénzügyeinek biztonsága érdekében, ha 10 percig

inaktivitást érzékel a NetBank (azaz bejelentkezett és nem

végez semmilyen műveletet), akkor automatikusan kilépteti Önt.

A kiléptetés előtt 1 perccel figyelmezteti és visszaszámol. Ha

ez történik, nincs más dolga, mint újra bejelentkezni a

megfelelő adataival.

Mi garantálja a biztonságos internetes bankolást?

A Bank mindent megtesz azért, hogy a NetBank működése a

szükséges biztonsági elvárásoknak megfeleljen. A NetBank

titkosított adatkapcsolattal rendelkezik, amely nemzetközi

tanúsítvánnyal van alátámasztva. Folyamatos ellenőrzés alatt

állnak a gyanús műveletek és automatikus kapcsolatbontás is

védi az internetes bankolását, számítógépen, mobiltelefonon és

tableten egyaránt.

Mi a teendőm, ha olyan elektronikus levelet (e-mailt) kaptam, amiben az egyik hivatkozásra (link) kattintva közvetlenül elérhető a Cetelem NetBank bejelentkezésre vagy regisztrációra szolgáló weboldala?

Ezúton is felhívjuk tisztelt Ügyfeleink figyelmét, hogy a Cetelem e-mailben sosem küld közvetlenül kattintható hivatkozást (linket) sem a NetBank bejelentkezés, sem a regisztrációs oldalára.

Kérjük, hogy a Cetelem NetBank eléréséhez a

https://www.cetelem.hu

vagy a

https://netbank.cetelem.hu/netbank/

címet közvetlenül a böngésző címsorába gépeljék be.

Az internetes visszaélések egyik tipikus formája, hogy

illetéktelenek e-mailben küldött, hamis weboldalakon keresztül

próbálhatják az Ön azonosító adatait megszerezni. Gyanúra ad

okot, ha a kapott levél rossz, vagy a hivatalos

formalevelekhez nem illő stílusú magyarsággal íródott - akkor

is, ha a feladó nevében vagy akár e-mail címében szerepel a

Magyar Cetelem Bank Zrt.-re utaló rész.

A Bank természetesen folyamatosan figyeli és blokkolja az

adathalászatra létrehozott oldalakat és esetleges tranzakciós

próbálkozásokat.

A biztonságos kapcsolat létesítésének feltétele a NetBank „személyazonosságának” ellenőrzése. Ezt bármikor egyszerűen megtehetjük a böngésző címsorának ellenőrzésével, a megjelenített webcím eleje https://www.cetelem.hu vagy https://netbank.cetelem.hu/netbank/ kell legyen. A böngésző címsorában lévő lakat ikon megbízhatóan tanúsítja, hogy a böngésző valóban a Cetelem Bank rendszereivel kommunikál, nem pedig egy esetleges rosszindulatú támadóéval, aki egy hamisított NetBank másolatot üzemeltet. A lakat ikonra kattintva ennek a biztonsági tanúsítványnak a technikai részletei is megtekinthetőek.

Kérjük, hogy a Cetelem Bank NetBank szolgáltatás használata során az alábbi biztonsági tanácsainkra mindig és fokozottan ügyeljenek:

K

Kivonat

Hogyan tudok kivonatot letölteni és mennyi időre

visszamenőleg?

A kivonat menü ponton belül, az adott hónap kiválasztását

követően, a ,,kivonat letöltés” gomb megnyomásával, az utolsó

12 hónap dokumentumait töltheti le, 2014 augusztusától kezdve.

Mikor nyílik lehetőségem elektronikus kivonatra

váltani?

Adott hónapban lévő elszámolási időszak napjáig szükséges

elektronikus kivonatra váltani, hogy arra a hónapra már

érvényes legyen az igény.

Hogyan tudok kivonatot nyomtatni?

A kivonat menüponton belül, az adott hónap kiválasztását

követően lehetősége nyílik nyomtatni akár a dokumentum

megnyitása, akár letöltése után.

R

Regisztráció

Hol találom a kártyaszámomat?

Kártyaszámát, a havi számlaértesítőn találja meg, a

,,hitelkártyaszáma” felirat után. A számlaértesítőn kívül, a

hitelkártyája elülső oldalán is megtalálja: pl.

1234-5678-9100-0000.

Hol találom a hitelügylet azonosítómat

(dossziészám)?

Áruhitel és személyi kölcsön esetében hitelügylet azonosítóját

a folyósítási értesítőn vagy az éves elszámoláson találja.

Milyen adatok szükségesek a regisztrációhoz?

A regisztráció előfeltétele, hogy már bankunk ügyfele legyen.

A banknál rögzített mobiltelefonszámával, valamelyik

azonosítójával (ügyfélazonosító, hitelügylet azonosító,

hitelkártyaszám), e-mail címével és egy tetszőlegesen

választott a biztonsági kritériumoknak is eleget tevő jelszó

megadásával nyílik lehetősége a regisztrációra.

Hol találom az ügyfélazonosítómat?

Ügyfélazonosítóját a havi számlaértesítő bal felső sarkában

találja.

A

Általános kérdések

Hol igényelhetek Cetelem Takarékszámlát?

undefined

Van adó vonzata a Takarékszámlának?

A kamatjövedelem utáni adófizetési kötelezettséget a kamat

jóváírásakor, illetve a kamat kifizetésekor a Bank állapítja

meg, és a levont adót a Bank fizeti meg és vallja be az

adóhatóság felé. Az ügyfélnek adóbevallási kötelezettsége a

kamatadó tekintetében nincs.

Nyithatok-e Cetelem Takarékszámlát családtagomnak?

Nem, mivel Cetelem Takarékszámlát csak saját névre lehet

nyitni, de kedvezményezett megnevezhető.

Mekkora összeget kell kötelezően elhelyezni a Cetelem

Takarékszámlán?

A látra szóló betéti számla nyitása esetén nincs minimum nyitó

összeg és nem szükséges havonta fix összeget utalni. A számlán

bármikor, bármekkora összeg elhelyezhető. Lekötött betét

esetén 100 000 Ft a minimálisan leköthető összeg.

Akkor is igényelhetek Cetelem Takarékszámlát, ha még nem

vagyok ügyfele a banknak, nincs hitelem a banknál?

Ha megszüntetem a Cetelem Takarékszámlát, akkor mi a

kamatszámítás utolsó napja?

Látra szóló betét esetén a kamatozás utolsó napja a számla

megszüntetését vagy az összeg felvételét megelőző nap.

Lekötött betétek idő előtti feltörésére vonatkozó

kamatkifizetési feltételeket megtalálja a mindenkor hatályos

üzletszabályzatban.

Mekkora a kamat?

A Cetelem Takarékszámlára vonatkozó kamatokat a mindenkori

aktuális hirdetmény tartalmazza, amelyet megtalál a

www.cetelem.hu/takarekszamla

oldalon.

Hogyan kamatozik a Takarékszámla?

A látra szóló betét esetén napi kamatszámítás van, lekötött

betétnél pedig a futamidőre számított fix kamat.

- Az esetleges kamatváltozás a már lekötött betéteket nem érinti, mivel ezen betétek esetén a kamat a lekötés lejártáig fix marad.

- Új betét lekötése a lekötés napján érvényes kamatfeltételek szerint történik.

- Látra szóló betét esetén a kamat az érvényes kamatfeltételek szerint alakul. A látra szóló betét napi kamatozású, így a változás előtti napokon a régi, a változás után az új kamat van érvényben.

A kamatváltozásról, mind a lekötött, mind pedig a látra szóló betétek esetében a Lakossági Betéti és Megtakarítási Számla Üzletszabályzatában meghatározottak szerint a hatályba lépést minimum 60 nappal megelőzően tájékoztatjuk ügyfeleinket e-mailen, vagy a számlakivonaton, illetve a www.cetelem.hu/takarekszamla oldalon.

Kapok számlakivonatot az egyenlegemről?

A számlakivonat küldésének van költsége?

A havi számlakivonat egyszeri küldésének nincs költsége.

Kapok értesítést a számlamozgásokról?

Haláleseti kedvezményezett megadására van lehetőség?

Természetesen. Az Adatmódosító lap kitöltésével és

visszaküldésével rendelkezhet a kedvezményezett(ek)ről.

Mi történik akkor, ha véletlenül Cetelem hitelkártya vagy

személyi kölcsön számlámra utaltam a megtakarítást?

Ebben az esetben Ön dönt arról, hogy átvezetést kér, vagy a

tévesen utalt összeg visszautalását kéri. Minden esetben

jeleznie kell a kérést a (06 1) 458-6070-es telefonszámon az

ügyfélszolgálat nyitva tartási idejében. Hétfőn 8:00 – 20:00

óra között keddtől - péntekig 8:30– 17:00 óra között.

Férjem/Feleségem/Családtagom kérhet a számláról információt

vagy utalást?

A számla felett kizárólag a számla tulajdonosa rendelkezik.

Amennyiben Ön írásban eseti meghatalmazást küld, azonosítás

után adhatunk információt, illetve kérhet utalást, de

kizárólag a szerződésen szereplő számlaszámra. Számlaszám

módosítását a meghatalmazott nem kezdeményezheti. Az eseti

meghatalmazás innen letölthető:

Takarékszámla eseti meghatalmazás.

Lehetséges készpénz befizetés/kifizetés a

pénztárban?

Nem lehetséges. A Cetelem Takarékszámlára kizárólag

átutalással lehet pénzt elhelyezni a referenciaszámláról, és

kifizetésre is csak átutalással kerülhet sor a korábban

megadott referenciaszámlára.

Mi történik, ha idő előtt feltöröm lekötött

betétemet?

Bármikor adhat megbízást a Bank számára, hogy a lekötött

betétet a lekötési időtartam lejárta előtt feltörje. Ilyenkor

a Bank átutalja a betéti összeget az ügyfél látra szóló

számlájára.

Mi az az EBKM?

Az EBKM – egységes betéti kamatmutató – legfontosabb célja az

egyes banki betéti ajánlatok összehasonlíthatóságának

megteremtése. A pénzintézeti termékek tényleges éves hozamát

jelző mutató, melynek segítségével össze lehet hasonlítani a

bankok kamatígéreteit. Az EBKM nem tartalmazza a pénz

elhelyezésének vagy felvételének költségét.

Ki igényelhet Cetelem Takarékszámlát?

Cetelem Takarékszámlát nyithat mindazon nagykorú,

devizabelföldi természetes személy, aki magyarországi

lakóhellyel rendelkezik, és még nem rendelkezik Cetelem

Takarékszámlával.

Jár-e kamat a feltört betétek után?

Feltörés esetén a Bank megvizsgálja, hogy a lekötés vagy a

megújulás napja óta 90 (kilencven) naptári nap eltelt-e.

- Amennyiben a betét lekötése és feltörése között 90 naptári napnál kevesebb telt el, a Banknak nincs a feltört betétre vonatkozóan kamatfizetési kötelezettsége.

- Amennyiben több mint 90 naptári nap telt el, a megszüntetéskor a Banknak nincs kamatfizetési kötelezettsége, de jogosult saját hatáskörben úgy dönteni, hogy az előre meghatározott mértékű kamat 30%-át időarányosan számítva kifizeti az ügyfél részére.

B

Betétek

Intézhetem-e a betétlekötést elektronikusan is?

Személyesen is lehet betétet lekötni?

Mi a referencia számlaszám?

Más, magyarországi banknál vezetett, saját névre szóló

forintszámla, amelyet szükséges megadni amely megadása

kötelező a Cetelem Takarékszámla megnyitásakor. Kizárólag az

erről a számlaszámról érkező utalásokat fogadjuk be a

Takarékszámlára és kizárólag ide lehet kiutalni is.

Van-e lehetőség a már lekötött betéti összeg

növelésére?

A lekötött betét összegének megváltoztatására a lekötés után

nincs lehetőség. Amennyiben módosítani szeretne lekötött

betéti összegen, fel kell törnie a betétet és a megnövelt

összeggel lekötni újra, vagy új betétlekötést kezdeményezni.

Mi történik a betétemmel lejáratkor?

Ha Ön másképpen nem rendelkezik a lejáratig, akkor a betét

automatikus megújításra kerül, az eredeti betétlekötési

megbízásban szereplő időtartammal azonos időre, a lejáratkor

aktuális betéti kamatok alkalmazásával. Amennyiben a

lejáratkor nincs a korábbi szerződésnek megfelelő konstrukció,

a hozammal megnövelt összeget átkönyveljük a látra szóló

betétszámlájára.

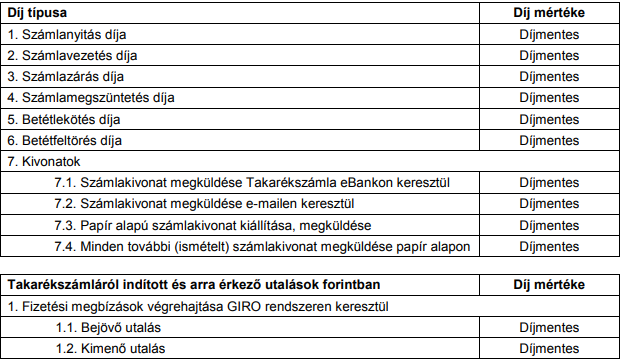

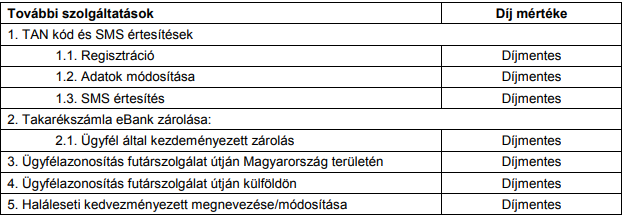

Milyen költségekkel jár a Cetelem Takarékszámla

számlavezetése?

A Takarékszámla nyitása és vezetése, valamint az átutalás

díja, számlakivonat díja, a számla fenntartása és esetleges

bezárása díjmentes. Díjmentes szolgáltatásainkat áttekintheti

az alábbi táblázatban:

Betétbiztosítás

Vonatkozik-e betétbiztosítás a Cetelem Takarékszámlán

elhelyezett betétekre?

Igen, a Cetelem Takarékszámlán elhelyezett betétekre az

Országos Betétbiztosítási Alap (OBA) 100 000 euró összegig

garantálja megtakarításának biztonságos elhelyezését.

Milyen összegű kártalanítást fizet a

betétbiztosítás?

Az Országos Betétbiztosítási alap a befagyott betétek tőkéje

és kamata után legfeljebb 100 000 eurónak megfelelő

forintösszegig fizet kártalanítást. Amennyiben kártalanítás

kifizetésére kerül sor, a betétes részére kifizetendő összeg

megállapítása úgy történik, hogy az OBA a 100 000 eurót a

kártalanítás kezdő napját megelőző napon érvényes MNB

devizaárfolyamon átszámítja forintra és a betétes betétjei

után az így kapott forint összegig fizet kártalanítást.

C

Cetelem NetBank

Mikor válik elérhetővé Takarékszámlám a Cetelem NetBankon

keresztül?

Melyek a jelszóval kapcsolatos követelmények?

Hol igényelhetek Cetelem Takarékszámlát?

Milyen típusú tranzakciók végezhetők online a Cetelem

NetBankban?

Netbank rendszerünkben az alábbi tranzakciók végezhetők:

- betétek lekötése, feltörése

- átutalás kezdeményezése referenciaszámlára

- referencia számlaszám módosítás

- számlatörténet lekérdezés

- havi számlakivonatok letöltése

- személyes adatok módosítása

Engedélyezhetek-e egynél több tranzakciót ugyanazzal a TAN

kóddal?

Nem, minden tranzakcióhoz külön TAN kód szükséges. Az SMS

fogadását követően a TAN kód három percig érvényes.

Mit tegyek, ha nem kapom meg az igényelt TAN kódot?

Milyen költségei vannak az SMS értesítésnek?

Az SMS értesítés ingyenes, függetlenül a mobil szolgáltatók

díjszabásától.

A

Általános kérdések

Nem tudom regisztrálni az alkalmazást, mert „Az alkalmazás

nem biztonságos készüléken fut, vagy az integritása

megsérült.” hibaüzenetet kapok. Mit kell tennem, hogy

sikerüljön?

Az Ön készüléke jelenleg nem kompatibilis az applikációval.

A hibák lehetséges okai:

- a készüléken nincs képernyőzár: kérjük állítsa be

- elavult eszköz vagy operációs rendszer: amennyiben készülékéhez rendelkezésre áll rendszerfrissítés, kérjük, telepítse azt!

- nem szabványos és/vagy gyártó által nem támogatott operációs rendszer (pl. root/jailbreak módosítás, vagy egyes Huawei készülékek operációs rendszere, stb.)

Letöltöttem az alkalmazást, de továbbra is érkeznek az SMS

kódok. Miért van ez?

Regisztráljon az alkalmazásba a NetBankos felhasználónévvel és

jelszóval. Amennyiben továbbra is SMS kódot kap, kérjük hívja

a 06-1-458-6070-es telefonszámot, ahol kollégáink készséggel

állnak rendelkezésére.

Az applikációba történő regisztráció során zárolásra került

a NetBankom. Miért történt ez és mit kell tennem, hogy

feloldódjon?

5 egymásutáni téves belépést követően a NetBank felület

biztonsági okok miatt automatikusan zárolásra kerül. Ennek

feloldásában kollégáink tudnak Önnek segíteni, kérjük, hívja a

06-1-458-6070-es telefonszámot.

Letöltöttem az applikációt, de csak a kártyámat és a rajta

lévő elérhető egyenleget látom. Hol találom a többi

funkciót?

A Cetelem mobilalkalmazását a banki azonosítások és műveletek

jóváhagyásának biztonságos megkönnyítésére hoztuk létre.

Tranzakciókat és műveleteket továbbra is a NetBank felületen

vagy online hiteligénylő felületeinken tud kezdeményezni.

Jóváhagyásait pedig kényelmesen, a mobilapplikáció

segítségével tudja végrehajtani.

Le tudom tölteni az applikációt akár több készülékre

is?

Igen

Töröltem a készülékemről az applikációt, de nem érkeznek

meg az SMS kódok, így nem tudok vásárolni online. Mit kell

tennem?

Törölni szükséges a mobilalkalmazás regisztrációt is. Ebben

kollégáink tudnak Önnek segíteni, kérjük, hívja a

06-1-458-6070-es telefonszámot!

Letöltöttem az applikációt, azonban az ügyfélazonosítómat

és a jelszavamat nem fogadja el. Mi a teendőm?

Amennyiben minimum 3 hónapja nem lépett be NetBankjába, az

applikáció regisztrációja előtt, javasoljuk, hogy első

lépésként frissítse jelszavát a NetBank bejelentkezési oldalán

az „Elfelejtette jelszavát? Adjon meg új jelszót” kiírásra

kattintva. Egyéb esetben NetBank belépését a rendszer

automatikusan blokkolja! Amennyiben NetBankja már zárolásra

került, a feloldásban kollégáink tudnak Önnek segíteni,

kérjük, hívja a 06-1-458-6070-es telefonszámot.

O

Oldallal kapcsolatos technikai kérdések

Mi a teendő, ha engedélyezni szeretné, hogy böngészője

sütiket fogadjon?

Explorer: Eszközök - Internet-beállítások - Adatvédelem

Firefox: Eszközök - Beállítások - Adatvédelem - Sütik

engedélyezése

Safari: Preferences - Security - Accept Cookies.

Problémát tapasztal az oldalak megjelenítésekor?

Ahhoz, hogy hitelkérelmének benyújtását az interneten

keresztül végezhesse, számítógépének fogadnia kell a cookie-t

(magyarul sütit). A süti nem teszi lehetővé az ön

azonosítását, csupán azokat az információkat gyűjti össze,

amelyek hitelkérelméhez feltétlenül szükségesek.

Tájékoztatjuk, hogy a sütit a memória csak ideiglenesen

tárolja a merevlemezen. Kilépéskor automatikusan törlődik.

Internetböngészőjének beállításait bármikor módosíthatja.

(06-1) 458-6070

(06-1) 458-6070

ONLINE ÜGYFÉLSZOLGÁLAT

ONLINE ÜGYFÉLSZOLGÁLAT